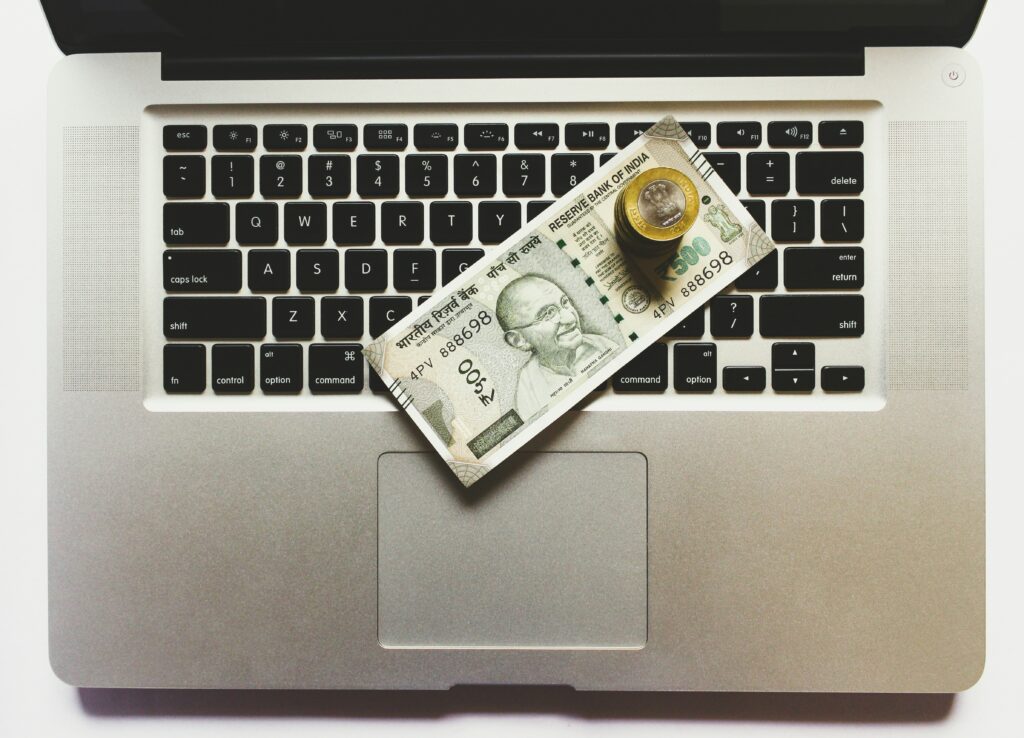

オルカンの次は「インド株」?インド株の魅力と注意点について

最近、投資家の中で「インド株」という言葉がよく耳にされるようになりました。なぜなら、インドが急速に成長しているからです。インドは世界有数の人口を持ち、その経済成長率は非常に高いです。特に、若い世代が多いことから、インドの市場は拡大しています。

そこで、投資家たちは次なる投資先としてインド株を注目しています。インドの株式市場には多くの成長が見込まれる企業があります。情報技術、金融、消費財などのセクターで特に注目されています。

この記事では、インド株の魅力や成長の理由について分かりやすく説明します。これを読んで、投資家の皆さんがインド株への投資を考える際の参考にしてください。

インドの魅力とは

インドの期待値は、急速な経済成長という点にあります。現在、インドは「スピードマーケット」として注目を集めており、その背景には膨大な人口と若年層の存在が挙げられます。

まず、人口の規模です。2023年時点で、インドの人口は約14億人以上に達し、世界第一位の規模を誇ります。さらに、国民の平均年齢は28.2歳であり、日本と比べて20歳も若いです。この若年層が経済活動に参加することで、インドの経済成長が後押しされています。特に、14歳以下の若年層が人口の約25%を占めるという点は、将来的な経済成長のポテンシャルを示しています。

インド統計局によると、2023年度の国内総生産(GDP)は前年度より7.3%増加するとの予想があります。また、世界銀行の調査によると、2024年度の成長率は6.3%を見込んでいます。この成長率は世界的に見ても非常に高い水準であり、インドの経済が安定的な成長を遂げていることを示しています。

さらに、インドはICT関連産業が飛躍的に発展しており、インフラ投資も活発に行われています。2023年度には過去最高の10兆円を超えるインフラ投資が行われ、2024年度もそのペースが維持されると予測されています。これらの投資は、インドの経済成長を後押しし、新たな産業の発展や雇用の創出に貢献しています。

このように、インドは急速な経済成長と安定的な成長の見込みがあります。そのため、投資家たちはインドの経済に注目し、将来的な成長を見込んで投資を検討しています。

インドへの投資は分散にも繋がる

インド株ETFへの投資は、賢明なリスク管理戦略の一環として特に効果的です。その理由は、地理的なリスクの分散が可能だからです。

具体的には、インドという特定の国に投資することで、他の地域における経済の揺れ動きから一定程度遮断されることが期待できます。例えば、アメリカやヨーロッパなどの先進国で起こる経済の変動と、インドの経済動向が必ずしも連動しないことが挙げられます。このため、インド株ETFをポートフォリオに組み入れることで、先進国中心の投資から生じる地理的なリスクを軽減することが可能です。

インドは未だ発展途上の経済を持つ大国であり、その成長は内部要因に強く依存しています。このことが、投資リターンを先進国とは異なる方向に導く可能性をもたらし、投資家のポートフォリオ全体のリスク分散に寄与します。

したがって、一部の資金をインド株ETFに振り向けることで、特定の地域や市場の変動リスクから身を守りつつ、全体の投資リスクを効果的に管理することが可能となります。

このように、インド株ETFは投資家にとって魅力的な選択肢となります。地理的なリスクの分散を実現し、ポートフォリオ全体の安定性を向上させることができるからです。

インドの注意点とは

インドへの投資にはいくつかの懸念点が存在します。その中でも特に重要な点を以下に示します。

言語や文化の違い

インドは多様な言語と文化が共存する国です。ビジネスを展開する際には、地域ごとの言語や文化の違いを理解し、適切な対応が求められます。また、異なる商習慣や価値観も存在し、これらを理解することが必要です。

宗教的な偏りと差別の懸念

インドの総人口の約80%がヒンドゥー教徒であることから、政策や社会においてヒンドゥー教徒に偏る傾向があります。これにより、少数派の宗教徒に対する差別や偏見が存在する可能性があります。投資家は、社会的な問題にも注意を払う必要があります。

インフラ整備の未発達

インドの一部地域ではインフラ整備が未発達な状況が見られます。道路や電気、水道などのインフラが整備されていない地域もあり、これが経済活動に影響を与える可能性があります。また、災害が発生した場合、経済活動が停止するリスクも考えられます。

情報の不足

インドは情報の入手が難しい場合があります。特に地方の情報や現地のニュースに関する情報が少ないことがあります。投資家はSNSなどを活用して随時情報収集を行うことが重要です。

これらの懸念点は、インドへの投資を検討する際に考慮すべき重要な要素です。投資家はリスク管理を徹底し、慎重な投資判断を行うことが求められます。

インド株ETFへ投資するメリットとは

インド株ETFへの投資は、一種の冒険と見られがちですが、実際には様々なメリットが存在します。ここでは、そのメリットについて詳しく解説します。

急成長する新興市場ならではの値上がりが期待できる

急成長する新興市場ならではの値上がりが期待できるという点は、インド株ETFへの投資を考える上で重要な要素です。2023年の1-3月期のインドの実質GDP成長率が前年同期比で+6.1%という数値を見ると、インド経済が非常に活発に成長していることが分かります。これは、市場予想を上回る数字であり、インドの経済が健全に成長を続けていることを示唆しています。

この成長の背景には、内需や外需の堅調な推移があります。例えば、民間消費は前年同期比で+2.8%、総固定資本形成は+8.9%という成長を達成しており、これは企業の投資活動が活発であることを示しています。また、輸出も前年同期比で+11.9%と大幅に増加しており、これはインドの製品やサービスへの国際的な需要が高まっていることを意味します。

産業部門別に見ると、第三次産業の成長が特に顕著です。貿易・ホテル・交通・通信は+9.1%、金融・不動産は+7.1%という成長率を示し、これらのセクターに投資している企業の収益も増える可能性があります。

これらの成長指標は、インド株ETFの将来的な価格上昇を見込む強力な理由となります。インド経済全体の成長は、通常、企業の収益増加や株価上昇と密接に関連しています。つまり、インド株ETFへの投資は、急成長する新興市場ならではの値上がりが期待できるということです。

分散投資がしやすい

分散投資は、投資家にとって重要な戦略の一つです。なぜなら、一つの資産や市場に投資を集中させることは、その資産や市場の特定のリスクに依存してしまうからです。しかし、複数の異なる資産に投資することで、リスクを分散させることができます。

インド株ETFは、この分散投資を容易にする手段の一つです。なぜなら、インド株ETFは、インドの株式市場全体を代表する様々な企業を含んでおり、一つのETFを購入するだけで、インドの多様な業界や企業への投資が可能になるからです。

具体的には、情報通信業、金融業、製造業など、様々な産業への投資を一度に行うことができます。このように、インド株ETFを購入することで、投資家は一つの業界や企業のリスクに依存せず、複数の業界や企業の好調さがリスクを軽減することができます。

また、個別のインド株を選択する場合と比べて、インド株ETFを利用することで、選択の難しさやリスクを軽減しながらインド市場に投資することができます。これによって、インド経済の広範な成長を享受しながら、リスクを効果的に管理することが可能となります。

したがって、インド株ETFに投資することは、分散投資を容易にし、投資家に安定したリターンを提供する大きなメリットがあります。

他の新興市場と比較してアクセスしやすい

インド株ETFに投資することは、他の新興市場に比べてアクセスがしやすいという特徴があります。これにはいくつかの理由があります。

まず第一に、インド株ETFは各国の主要な証券取引所で取引されています。つまり、投資家は自国の取引所やオンラインブローカーを通じて、簡単にこれらのETFに投資することができます。これにより、他の新興市場に直接投資する場合に必要とされる、その国の言語や法律、証券取引所のルールなどを理解する必要がありません。

さらに、ETFは一般的に広範な企業をカバーしており、特定の企業や業界のリスクを受けにくいという特性があります。したがって、インド株ETFに投資することで、特定の企業や業界のリスクに依存することなく、インドの株式市場全体に分散投資することができます。

また、インドの証券市場は透明性が高く、国際的な規範に準拠しています。これは投資家にとって非常に重要な点であり、投資情報を得やすく、投資判断を行いやすい環境を提供しています。したがって、他の新興市場と比較して、インドの証券市場は投資家にとってよりアクセスしやすいと言えます。

コスト効率が良い

インド株ETFは、投資家にとってコスト効率が非常に高い投資手段の一つです。その理由を詳しく見てみましょう。

まず、ETFの構造上、管理コストが抑えられる点が挙げられます。ETFは証券取引所で取引され、売買が直接行われるため、運用コストが比較的低く抑えられます。これにより、投資家はETFを利用することで、管理手数料などの費用を最小限に抑えることができます。

さらに、インド株ETFはインドの多様な企業を包括的にカバーしています。一つのETFを購入するだけで、多数のインド企業への投資が可能です。これは個別の株式を購入する場合に比べて、取引手数料や管理コストが大幅に削減されることを意味します。

個別の株式を直接購入する場合、各取引ごとに手数料が発生しますが、ETFを通じてインドの株式に投資することで、これらの取引コストを一括して削減することができます。そのため、投資家はより効率的に投資を行うことができ、コストを抑えながらリターンを最大化することが可能です。

このように、インド株ETFは他の投資手段と比較してコスト効率が非常に優れています。投資家は低コストでインドの経済成長に参加し、ポートフォリオのリスクを最小限に抑えながら収益を最大化することができます。

セクター特化型ポートフォリオが組みやすい

セクター特化型のポートフォリオを組む上で、インド株ETFは優れた方法です。これは、インドの経済が多様な産業と急成長するセクターを持っているためです。

まず、インド経済はITや製造業などの急成長セクターにおいて大きなポテンシャルを秘めています。インドは世界有数のITサービス提供国であり、その技術力や労働力は世界的に認められています。また、製造業も急速に成長しており、自動車、電子機器、医薬品などの分野で競争力を持っています。

セクター特化型のETFを使用することで、投資家は個々の銘柄を選ぶ手間を省くことができます。特に外国の市場について詳しくない投資家にとっては、セクター特化型のETFが時間と手間を大幅に節約する手段となります。

さらに、複数のセクター特化型のインド株ETFを組み合わせることで、投資家は自分だけのカスタマイズされたポートフォリオを作ることができます。例えば、IT分野に重点を置きつつ、製造業や消費者分野へのリスク分散を図るといった具体的な戦略が容易に実現できます。

インド株ETFのデメリットについて

これまで述べてきたように、インド株ETFへの投資には魅力的なメリットがありますが、同時にデメリットもあります。これらのデメリットを理解し、慎重な投資判断を行うことが重要です。

政治的不安定要素に左右されやすい

インドの政治的な不安定要素は、インド株ETFのパフォーマンスに影響を与える可能性があります。政治的な状況の変動や予期せぬ自然災害などは、インド国内の経済活動を直撃し、投資家に損失をもたらす可能性があります。このようなカントリーリスクは、投資を行う際に常に意識しておく必要があります。

新興市場のため情報をキャッチアップしにくい

新興市場であるインド株市場の情報収集は容易ではありません。情報の非対称性が生じる可能性があり、投資判断に支障をきたす恐れがあります。情報収集に向けた適切な戦略を立てることが重要であり、インド現地の情報源や証券会社のレポート、SNSなどを活用することが有効です。

ボラティリティが高い傾向にある

新興市場特有の高いボラティリティは、インド株ETFの価格に大きな変動をもたらす可能性があります。これは大きなリターンの機会を提供する一方で、潜在的な損失のリスクも伴います。投資家は、この高いボラティリティを理解し、リスク許容度に合わせた適切な資産配分を考える必要があります。

これらのデメリットを十分に理解し、投資戦略を構築する際には、リスク管理を重視することが不可欠です。また、定期的なポートフォリオの見直しやバランス調整も、リスク管理の一環として重要です。

まとめ

インドとは

インドは南アジアに位置する独立国であり、世界でも人口が最も多い国の一つです。インドは歴史的に豊かな文化や伝統を持ち、多様な宗教や言語が共存しています。経済的にも急速な成長を遂げ、情報技術や製造業などの分野で世界的な影響力を持つようになっています。

インド株のメリット

- 成長の潜在性: インドは急成長する経済であり、多くの産業が成長しています。情報技術、製造業、金融などのセクターにおいて大きな成長が期待されています。この成長に連動して、企業の収益や株価も上昇する可能性があります。

- 分散投資: インド株への投資は、多様な企業やセクターに分散投資することができます。これにより、特定の企業やセクターのリスクに依存せず、ポートフォリオ全体のリスクを分散することができます。

- アクセスの容易さ: インド株に投資するための手段として、ETFやインデックスファンドなどが利用できます。これらの投資商品は市場で簡単に取引でき、投資家は手軽にインド株にアクセスすることができます。

インド株のデメリット

- 政治的不安定性: インドは政治的な不安定性を抱えており、政治的な動向や政策の変更が株価に影響を与えることがあります。特に選挙や政府の政策変更などが投資家にとって不確実性をもたらすことがあります。

- 情報の不足: インドの株式市場は情報の透明性が低く、情報収集が難しい場合があります。投資家は市場や企業に関する情報を入手するために、十分なリサーチや分析を行う必要があります。

- ボラティリティ(価格変動)の高さ: インドの株式市場はボラティリティが高い傾向があります。市場の変動が大きいため、株価が急激に上下することがあります。これにより、投資家は損失を被る可能性が高まります。

新興国のリスクとは

- ボラティリティ(価格変動)が高い: インド以外でも新興国ETFは市場の不安定性が高く、株価の変動が大きい傾向があります。これは、新興国経済が成熟しておらず、政治的・経済的な要因によって急激な変化が生じやすいためです。高いボラティリティはリスクを伴いますが、同時に高いリターンの可能性もあります。

- 成長が停滞するリスク: 新興国は成長性が期待される一方で、経済の停滞や衰退する可能性もあります。経済が停滞すると、新興国ETFの投資価値も低下する可能性があります。特に、政治的な不安定さや経済政策の変化が株式市場に影響を与える場合があります。

- 流動性が低い: 先進国ETFと比較して、新興国ETFの流動性が低いことがあります。流動性が低いと、株価の変動が大きくなり、投資家が注文を実行するのが難しくなります。また、急激な相場変動や価格の不安定性が生じる可能性があります。これは、市場参加者が少ないために発生する問題であり、投資家にとって不利な状況となり得ます。

最後に

インド株やそれ以外の新興国ETFへの投資には、成長の潜在性や分散投資のメリットがありますが、政治的不安定性や情報の不足、ボラティリティの高さ、流動性の低さなどのリスクも存在します。投資家はこれらの要素を理解し、自身の投資目標やリスク許容度に基づいて慎重に判断する必要があります。また、長期的な視点やポートフォリオのバランスを考慮し、リスク管理を行うことが重要です。インドや新興国への投資は魅力的な可能性を秘めていますが、注意深い分析と戦略が必要です。